בלי להפסיד, להתייסר בחוסר ודאות ובלי ולהתלבט

עד כמה היית רוצה לסחור במניות ברווחיות עקבית, לייצר הכנסות מהתמחות בתבנית שחוזרת על עצמה, ולעשות את זה ברוגע ובביטחון, ובהשקעה של שעה אחת מהשבוע שלך?

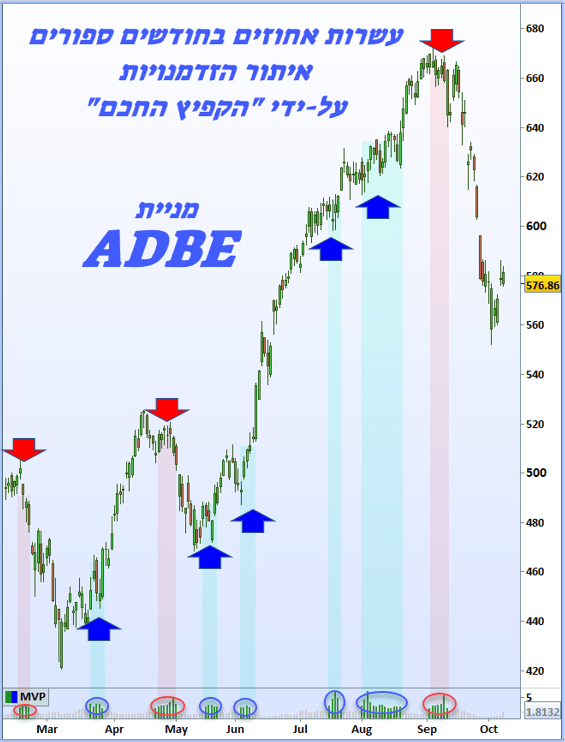

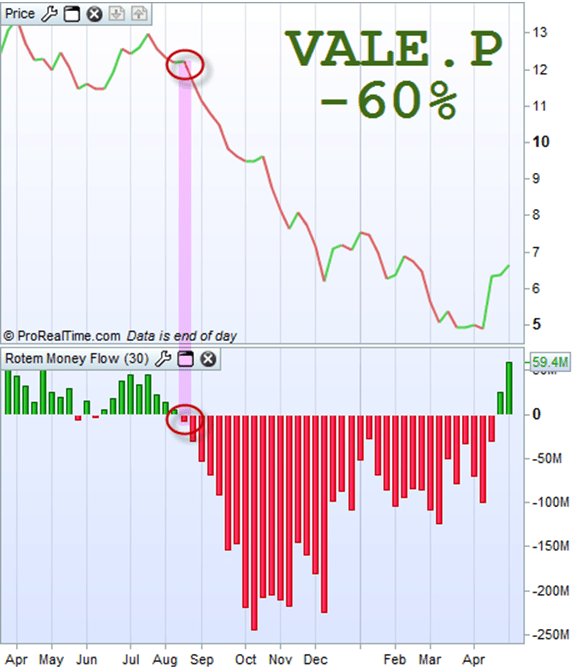

אני מדבר על התבנית הזו שאתה רואה כאן בגרף הזה:

התבנית היא "הקפיץ החכם" שהוא שילוב של פעילות הכסף החכם במניה יחד עם דריכת הקפיץ של המניה.

אם היית רוצה בזה, אם יישום התבנית הזו שוב ושוב, הן בשוק עולה והן בשוק יורד, אם זה קוסם לך – אז אתה במקום הנכון.

ואם כך, אני מזמין אותך להשתיק את הטלפון והפרעות אחרות למשך 10 הדקות הקרובות, ולקרוא בעיון רב את המדריך זה. יתכן מאוד שהוא יעשה עבורך את השינוי הגדול שאתה מחפש.

שמי איתן רותם. קרוב לוודאי ששמעת עלי, בתור האיש שחזה ב-8/11/2007 את המפולת הגדולה בשוק ההון של שנת 2008.

זה אכן קרה, ו – 400 תלמידים שלי זוכרים את התקופה הזו כאחת מתקופות ההשקעה הטובות ביותר שזכורות להם.

זו האזהרה שפירסמתי בפורום התלמידים שלי באתר "תפוז", חודשיים לפני 2008:

מן הסתם גם שמעת שרבים מאותם תלמידים קוראים לי אדמו"רנו ומייחסים לי יכולת לחזות את העתיד בכל מה שנוגע לירוק והאדום בשוק ההון.

אותם תלמידים אכן מכנים אותי כך, אך בכל הנוגע ליכולת לחזות את העתיד – זאת שטות מוחלטת.

אינני מסוגל לנבא אם מחר יהיה 'ירוק' או 'אדום' או אם מניה מסוימת תעלה או תרד, ומעולם לא הייתי מסוגל לכך.

אבל אפשר להבין אותם – כי כשמישהו מצליח פעם אחרי פעם לנבא תרחישים בשוק ההון, ואתה הולך על פי 'תחזיותיו' ומרוויח בזכות כך הון כסף –

זה עלול להוציא לאותו אחד שם של גורו, וזה מסביר את הנטייה של אותם תלמידים לייחס לי יכולות ניבוי מפליגות.

אבל היכולת שלי לחזות בדיוק כמעט מוחלט נקודות כניסה ויציאה רווחיות של מניות אינה קשורה כלל וכלל להיותי גורו (אני לא) או נביא (מאוד מאוד לא) או בעל יכולת מולדת יוצאת דופן כלשהי.

היא גם לא קשורה לשני תאריי בכלכלה ובראיית-חשבון, או לעובדה שאני מנהל קרן השקעות אמריקאית מעל 2 עשורים ושאני מכיר את שוק ההון היכרות אינטימית מעל 3 עשורים.

אין ספק שהכשרון לנבא עתידות הוא המבוקש ביותר בשוק ההון וזה נובע מתחושת חוסר הוודאות המייסרת,

המטרידה והלא נוחה שתוקפת כל משקיע בכל פעם שצריך לקבל החלטה אם לקנות או למכור נייר ערך כלשהו.

ההרגשה הזו כל כך מציקה, שאנו מיד פונים אל כלים מהימנים יותר או פחות, שיסייעו לנו להסיט את מסך הזמן אפילו מעט ולהציץ אל תוך הלא נודע העתידי.

על המתנבאים בשוק ההון

סוחרי יום, משקיעי ערך לטווח ארוך, אנליסטים מומחים ובתי ההשקעות – כולם טוענים לנבואה שנובעת ממקורות שונים.

כמובן, שהם לא קוראים לזה 'נבואה', כי אז האמינות שלהם היתה נפרמת מיד אלא מסווים זאת באלף ואחת טרמינולוגיות שונות.

אבל זה לא משנה את העובדה שכל אחד ואחד מהם טוען בתוקף שהוא מסוגל לחזות את העתיד לקרות בשוק המניות, ולעשות זאת טוב יותר מהמשקיע הממוצע. מצטער, אין חיה כזאת.

אנשי המסחר היומי היו רוצים להיות מסוגלים לחזות את העתיד לקרות בעוד מספר דקות או שעות.

הכלי שהם משתמשים בו הוא ניתוח נתונים של שניות או דקות.

מבחינה מעשית, הכלי הזה שווה לכדור בדולח. יש בו כמות ענקית של רעשי-רקע וההוכחה היא שהונם של 99 אחוז מאנשי המסחר היומי נמחק תוך שנתיים מיום המסחר הראשון שלהם.

בגלל זה ניתן לראות במכללות המוני טירוני מסחר יומי נלהבים וכולם ממלאים את פיותיהם שבח אבל כמעט ואין ותיקים בתחום הזה.

בסופו של דבר, רובם ככולם מבינים שהשקיעו את זמנם וכספם בפיקציה ועוברים לדבר הבא –

השקעות ערך. השקעות ערך לטווח ארוך, כך אומרים האחראים שבמשקיעים (אחראיים לא בציניות אלא באמת) –

היא הדרך האחראית, השקולה והנבונה למנף את החסכונות שלנו למען הילדים ולקראת העתיד.

משקיעי הערך לא סתם מהמרים או סוחרים בעקבות שמועות. הם משתמשים בכלים פיננסיים מהימנים כמו ניתוח דוחות, מאזנים ובדיקת ביצועי עבר כדי לנבא ביצועי עתיד של מניה.

אם כך, משקיעי הערך – ואין זה משנה אם מדובר במשקיע קטן שסוחר מהמחשב הביתי שלו או בבתי השקעות, טוענים ליכולת לנבא את העתיד על סמך העבר.

ואם כך הדבר אז תרשו לי לשאול – מדוע בתי ההשקעות, שדוגלים בשיטת השקעות הערך לטווח הארוך, מפגרים אחרי הממוצעים הפשוטים של המניות כבר 30 שנה?

במילים אחרות, כל קוף שהיה רוכש תעודות סל במשך כל 30 השנים האחרונות – היה מצליח להביס את הביצועים של מנהלי הקרנות המקצועיים והמנוסים ביותר בשוק!

(ובתור בונוס… הקוף גם לא היה משלם דמי ניהול ל"מקצוענים" הללו…)

ובואו נדבר על הקלף החזק באמת של נביאי הערך – וורן באפט.

הטענה הכי החזקה והכי משכנעת של משקיעי הערך לטווח הארוך היא שבסופו של דבר – השוק עולה.

ולכן, הם אומרים, אם רק נלמד לבחור מניות כמו שעושה וורן באפט ונחזיק אותן לטווח ארוך ממש כמו שהוא עושה, נוכל לשחזר את הרווחים שלו.

נשמע מאוד הגיוני, עד שחושבים על הנקודה המטרידה הבאה:

השיטה הזו לא עומדת במבחן המציאות. התיאוריה אינה משנה, מה שחשוב אלו התוצאות בשטח והתוצאות בשטח מראות שאף אחד, חוץ מוורן באפט,

לא מצליח לנבא הצלחה עתידית של מניות ערך באמצעות ניתוח ערך וביצועי עבר. על הביצועים העלובים של בתי ההשקעות כבר דיברנו, אבל מה איתך?

מן הסתם יש לך קצת נסיון בשוק ההון, וזה ברור שלפעמים פוגעים ולפעמים מתרסקים – זה קורה לכולם.

אבל האם הצלחת כבר להגיע למצב שסך הרווחים עולה בהרבה על סך ההפסדים לאורך זמן ובאופן עקבי? (רווחים אקראיים מדי פעם בטוח לא מעניינים אותך)

אם אתה שייך ל – 96% מהמשקיעים האחראיים (באמת), השקולים (באמת) והנבונים (שוב באמת) אז התשובה היא, שלא.

אבל יש לך תקווה שמה שחסר לך זה בסך הכל ידע – ואם תהיה מקצוען יותר תוכל להבין איך עושים את זה ולשחזר את ההצלחה שוב ושוב.

ואם כך יש לי שלוש שאלות אליך:

1.האם אתה מאמין שבבתי ההשקעות יושבים מקצוענים? מן הסתם, אחרת – למה שישלמו להם כל כך הרבה כסף.

2.האם אדם ש – 14 שעות ביום יושב מול המחשב ועוסק במסחר בורסאי במשך שנים – רוכש יותר נסיון במסחר בשוק ההון ממך?

3.והאם לנסיון יש חשיבות מכרעת בהצלחה במסחר?

במידה וענית 'כן' על כל השאלות האלה אזי יש לך בעיה קטנה –

כי המקצוענים, המומחים ואלה שיש להם הכי הרבה נסיון בשוק ההון לא מצליחים להכות את המדדים.

מה שחמור עוד יותר זה שאחת לכמה שנים יש משבר גדול, ואז הם מוחקים חצי מכספי הלקוחות שלהם.

אז איך אפשר להניח שעוד ידע זה מה שחסר לך להצלחה?

אני אומר, שמה שחסר לך זה לא יותר ידע אלא הבנה של הסיבות, למה השקעה לטווח ארוך לא הצליחה לך עד עכשיו, ומצליחה רק לוורן באפט ולעוד כמה יחידי סגולה ספורים בעולם.

למה השקעה לטווח ארוך לא מצליחה לי 'כמו לכולם'?

מי שדוגל בשקעה לטווח הארוך עושה את זה בגלל הטענה שאם נוציא מהחשבון נפילות זמניות, השוק בסופו של דבר עולה.

ומי שמסוגל לקנות קרן השקעות טובה ולהחזיק בה לאורך זמן פשוט עוקף בקלילות את הירידות הזמניות ורואה איך הכסף שלו צומח וצומח.

בנוסף לכך, ההשקעה לטווח הארוך באה לעקוף את הקושי הגדול ביותר של המשקיעים והוא – התזמון.

לחובבנים מאוד קשה לדעת מתי מניה תעלה או תרד וכאשר אתה משקיע לטווח הארוך אתה נפטר מהצורך לתזמן מניות.

אתה פשוט קונה אותן בשלב מסוים – כלשהו – ו"מובטח" לך שבעתיד כאשר תרצה למכור אותן וליהנות מהרווחים הן תהינה שוות הרבה יותר ממה שהן היו בנקודת הכניסה שלך אליה.

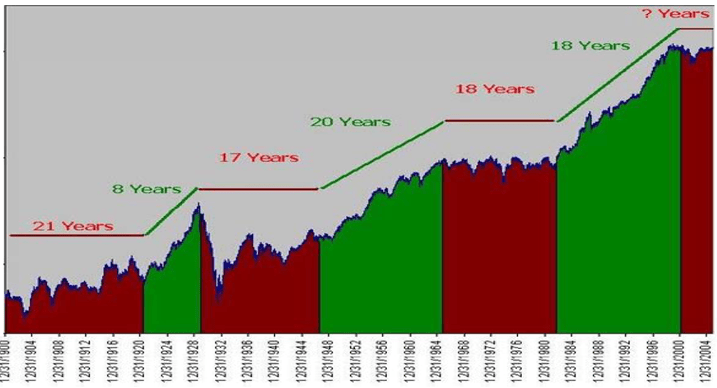

האם אכן השוק בסופו של דבר עולה?

לא ברור לי איזה גרף ראית. סביר שזה היה גרף של 5 או 10 שנים.

ואני משחרר לך כרגע המלצה חמה, לא על מניה, אלא המלצה לחיים – כאשר חותכים גרף ומראים לך רק את חלקו, זה הזמן לחשוד.

זהו הגרף השלם – כך נראה מדד דאו ג'ונס במאה ה-20. וזה אפילו לא כולל את מפולת 2008…

ראית כמה אדום?

הירידות האדירות נמשכות לעתים עשורים!

ונשאלת השאלה – מה אם איתרע מזלך להכנס בנקודה מסוימת בירוק ואכן חווית עליות מסוימות,

אולם הפנסיה שלך, לדאבונך, נופלת איפשהו באמצע האדום אדום הזה?

איך בדיוק הרווחת אז ממדיניות ההשקעה הנבונה, האחראית, השקולה והרגועה לטווח הארוך? בדיוק. לא הרווחת אלא הפסדת.

אולי נפטרת מהצורך לתזמן מניות – אבל נוצר לך צורך דחוף וקריטי לנבא את השוק – דבר שהוא בלתי אפשרי.

אז הסיבה הראשונה שהשקעה לטווח הארוך פשוט לא עובדת לרובינו היא שהיא נשענת על הנחת יסוד שפשוט אינה נכונה, ויותר גרוע – היא אינה אפשרית.

הסיבה השניה – לא מה שחשבת

דמיין לעצמך שאיזה מיליונר סאדיסט ומשועמם מבטיח לך, שאם תכניס את הראש שלך למים ותעצור את הנשימה שלך למשך שלוש דקות –

תקבל ממנו מיליון ירוקים, ללא שאלות וללא תנאים הישר לחשבון הבנק שלך.

ידוע שאפשר לעצור את הנשימה למשך פרק הזמן הזה ואין שום ספק שלא תמות מזה ולכן אתה מסכים ללא היסוס.

ההתחלה קלה ואפילו נעימה. אתה מדמיין לך את המיליון ועוצר את הנשימה בכיף. ההמשך כבר פחות נעים אבל אתה זוכר את המטרה החשובה שלך ומחזיק מעמד.

ואז זה כבר נהיה ממש ממש קשה.

דם חם מציף את הפנים שלך העיניים שלך מחשבות לחרוג מחוריהן, הריאות עומדות להתפוצץ ולקרוס וכל תא ותא בגוף שלך זועק מתשוקה עזה לדבר אחד ויחיד: לנשום.

במצב כזה, כמה אנשים יהיו מסוגלים לזכור את המטרה ארוכת הטווח שלהם?

כמה יחזיקו מעמד ויניחו להיגיון הקר, שמבטיח להם שהם לא ימותו מחנק נורא, להנחות אותם ויישארו בתוך המים?

וכמה מהם ייכנעו לדחף ההישרדותי הבלתי נשלט לעלות מיד אל פני המים, לפעור את הפה לרווחה וללגום אוויר נקי מלוא ריאותיהם?

המשל ברור. כדי להרוויח כמו וורן באפט צריך את עצבי הפלדה ואת אורך הנשימה הכלכלי של וורן באפט.

הרי מאוד קל לצפות במתרחש בשוק ההון רגל על רגל ולהשאר כמעט אדיש, כאשר אתה מתוגמל במשכורות ובונוסים שמנים, וכמובן כאשר לא מדובר בכסף שלך שנמחק.

משקיעים לטווח ארוך חייבים להתכונן לכך, שיהיו תקופות ארוכות של חודשים ושנים בהן אחוזים עצומים מההון שלהם ימחקו. זה יקרה בוודאות כי תקופות כאלה תמיד היו בשוק ההון ותמיד יהיו.

אם אינך בטוח במאת האחוזים שאתה מסוגל לראות חצי מהכסף שלך נמחק ולא להניד עפעף,

אם יש לך ספק אפילו זעיר בכך שתהיה מסוגל לראות עשרות אלפי או מאות אלפי שקלים של כספי הפנסיה שלך, הדירה והעתיד של הילדים שלך נעלמים במהירות ולהישאר בשוק,

אם יש לך ספק אם תצליח להחזיק מעמד עד הזמן הרחוק והמעורפל, העתידי והבלתי ידוע שבו שוק ההון יחליף מגמה ויתחיל לעלות –

אם אתה לא יודע בוודאות שתהיה מסוגל לעשות את זה, לא כדאי להתחיל אפילו עם השקעות לטווח ארוך.

כי ברגע שנקלעת לירידה ארוכה זכות השליטה הבלעדית על הכסף שלך נלקחת ממך עד להודעה חדשה

ונגזר עליך להישאר עד סופה של המפולת, גם אם היא תימשך עוד חמש עשרה או עשרים שנה.

וזה דבר שקורה, כמו שהראינו קודם. ואין שום סיבה שזה לא יקרה, שוב ושוב, גם בעתיד.

תשאל את היפנים, עם הכלכלה השלישית בגודלה בעולם, ומדד הניקיי שלהם שהיה בלתי-מנוצח בשנות ה-80.

1989 עד 2019? 30 שנה??? כן כן, הפסד כבד ופנסיות שירדו לטמיון לעשרות מיליוני יפנים.

(למען הדיוק, מדצמבר 1989 עד מרץ 2020, מינוס 57% במדד הניקיי!)

במקרה שתיכנע לדחף ההישרדותי והבלתי נשלט לצאת באמצעה ולהציל את מה שנשאר לך ,תפסיד נתח מכובד מההון שאיתו נכנסת.

לא סתם יש רק וורן באפט אחד

השקעה לטווח ארוך לא עובדת למשקיעים הפרטיים, כי היא לא מתאימה לאורך הנשימה הכלכלי הקצר שלהם (יחסית לזה של וורן באפט),

ולא לקושי המנטלי שלהם, לראות ערימות של כסף נמחקות ולהשאר בשוק.

אז כדורי הבדולח של סוחרי היום מביאים לכשלונם המהיר תוך שנה, מקסימום שנתיים, ומצד שני גם המאזנים וניתוח ביצועי העבר, כדורי הבדולח של משקיעי הערך גם הם לא מוצלחים יותר.

אז אולי המומחים מצליחים יותר? לצדם עומדים כלי ניבוי משכנעים כמו נסיון, מקצועיות, התמחות, ועוד מילים יפות וקורצות?

בואו נבדוק את תוצאותיהם של המומחים על פי המדד היחיד שלא ניתן להתווכח איתו – התוצאות בשטח.

התוצאות בשטח של המומחים

אז אולי פשוטי עם לא יכולים לנבא תוצאות עתידיות של מניות.

אבל – אולי המומחים, האנליסטים והכלכלנים, אלה שמספיק טובים כדי לכתוב בעיתון – אולי הם מסוגלים לנבא מתי מניה מסוימת תעלה או תרד?

אחרי הכל, יש להם כדורי בדולח מרשימים ונוצצים והם כל כך בטוחים בעצמם!

אני לא אזלזל באינטליגנציה שלך ואאריך כאן. רק אספר בקצרה שבתחילת 1983, השנה שבה המניות נמחקו כמעט לחלוטין,

מומחי משרד האוצר הרשו לעצמם להפריח נבואה אופטימית ביותר – 'הגיאות בבורסה תימשך גם השנה'!

מי שהלך על פי הנבואה הזו הפסיד את רוב כספו, או את כולו.

ואילו בתחילת 1994, השנה שבה המניות מחקו מחצית משוויין, היו מומחי בנק הפועלים, מומחי הארץ וידיעות כולם כאחד משוכנעים עמוקות כי 'החגיגה תימשך'.

ובנוגע לאנליסטים – מחקר של בנק ישראל שנפרס על פני שנים רבות מצא שכאשר משקיעים בניגוד לעמדת האנליסטים משיגים תשואות נאות ביותר.

מי היה מאמין שהבדיחה עם הזקן 'להשקיע הפוך מהמלצות האנליסטים'… נכונה בהחלט!

נותר רק לשאול – מה האינטרס שלהם להטעות כך את הציבור? למה שבתי ההשקעות יהיו מעוניינים, שאני אחשוב שכדאי לי להשקיע לטווח הארוך?

ולמה רואים כל הזמן מאמרים חדשים על 'מניות מנצחות'?

התשובה פשוטה.

בתי ההשקעות אינם מעוניינים לבחור בשבילך את אסטרטגיית ההשקעה הטובה ביותר.

הדבר היחיד שמעניין אותם זה לשכנע אותך שהם מומחים – כדי שהם יוכלו ליהנות מעמלות ודני הניהול שלהם שאני מזכיר לך – אינה תלויה כלל וכלל בעליבות הביצועים שלהם.

וכדי לעשות את זה בית ההשקעות שלך יהיה מוכן גם לשכנע אותך שכדאי לך להשקיע את הכסף שלך בקרח מאנטארטיקה אם יהיה צורך בכך.

שאר המומחים והאנליסטים גם הם מבינים שהעבודה שלהם תלויה בביסוס התדמית שלהם כמומחים. ולכן הם עושים הכל כדי לשכנע אותך שהם יודעים על מה הם מדברים.

ויש כאן רק שתי אפשרויות –

או שהם אכן משלים את עצמם שהם מסוגלים לנבא את העתיד, ואז הם סובלים מזכרון קצר,

או שהם מטעים אותך בכוונת מכוון – ואז הם סומכים על הזכרון הקצר שלך.

וזה הזמן לשאול שאלה קצת מביכה:

האם בפעם האחרונה שקראת המלצה של אנליסט להשקיע במניה מסוימת וסיננת לעצמך 'סתם קשקשן' –

האם רשמת את שם המניה ובדקת לאורך זמן את הביצועים שלה?… אין צורך לענות לי. רק שאלה למחשבה.

מיהם הרואים ואינם נראים, מיהם הנביאים האמיתיים בשוק ההון:

בניגוד לכל נביאי השקר הנ"ל, ישנה בבורסה קבוצה קטנה של נביאי אמת.

לא תשמע אותם מדברים מעל גבי העיתונים כי את המידע שיש להם, ששווה זהב, הם לעולם לא יסגירו מרצון למשקיעים פשוטי העם.

שום סכום בעולם שתשלם להם לא יניע אותם לחשוף את מה שהם יודעים, כי כשיש לך ידע ששווה מיליארדים – אתה לא צריך לדבר. מספיק לך להשתמש בו.

ואיזה סיכוי יש לכלי "הניבוי" העלובים אל מול הדבר האמיתי?

וכשאני אומר הדבר האמיתי אני מתכוון לכך שבעלי השליטה על החברות בכלל לא צריכים לנבא את העתיד כי הם אלה ששולטים עליו ויוצרים אותו, לפחות בכל מה שקשור למניות שלהם בשוק ההון.

כאשר יש לך כמות עצומה של מניות ברשותך אתה יכול, באמצעות יצירת ביקוש והיצע אמיתיים או מזויפים לשלוט במחירי המניות.

בעלי ההון יכולים לתזמן את הקנייה והמכירה שלהם באופן מושלם, והם אלה שמסירים דרך קבע את וילון הזמן וצופים בקלות אל העתיד.

אין פלא שהם המרוויחים העיקריים בבורסה.

האם אני מציע שתנשק את הבורסה לשלום ותפרד ממנה לתמיד?

את כל הדברים הנ"ל לא אמרתי כדי לייאש אותך אלא כדי לעזור לך להצליח.

כמו בסיפור המרתק והמוכר הבא, היכרות מעמיקה עם החסרונות שלך כמשקיע תסייע לך להיערך בהתאם ולהפוך את אותם חסרונות ליתרונות עצומים – ולנצח.

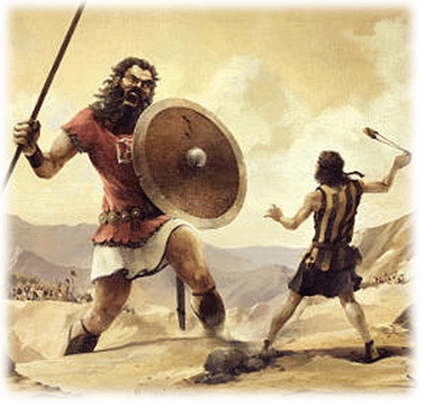

הסיפור המרתק והמוכר:

קטן מול גדול, חלש מול חזק, נמוך מול ענק, נער מול גבר – בסיפור דוד וגוליית מגולמים כל אלה ביחד.

לכאורה, כשדוד הצעיר עומד אל מול גוליית הענק, המאסיבי והכבד – זה ברור לכל אחד מי הצד החלש ומי הצד החזק.

וכשדוד נוטל את הרוגטקה ובקלילות קולע לגוליית 'בול בפוני' – אין דבר שנראה יותר ניסי מזה.

האמנם?

בוא נבדוק. (הקטע הבא מבוסס על רב-המכר המרתק "דוד וגוליית" מאת מלקולם גלדוול).

באותה תקופה תנכ"ית חיילים היו נלחמים בקרב פנים מול פנים לחיים או למוות – עם שריון גדול וחרב פלדה כבדה.

אלה היו כללי הקרב הבלתי מעורערים וכך הופיע גוליית בזירה – מעוטר מתכת נוצצת, מאסיבי ומעורר אימה.

כל אחד אחר במקום דוד היה מתחיל בסשן של הרמת משקולות אל תוך הלילה או קורא ללוחם הטוב ביותר שהוא מכיר כדי שילמד אותו כמה תרגילים.

כל אחד אחר היה מתעטף גם הוא בשריון, נוטל חרב וממלמל ללא הרף תפילות מבוהלות כי הרי ברור שבתנאי הקרב הללו רק נס יעזור לו לנצח.

וכל אחד אחר היה מאבד את ראשו בגלל הנסיון המגוחך ללכת ראש בראש עם גוליית כשברור מאליו שהראש של גוליית חזק יותר.

אך כשגוליית מופיע בזירה, דוד מסרב להתרשם.

הוא מסרב להתמלא במחשבות מבוהלות ובוחר לבחון את מצבו בהיגיון פלדה קר.

הוא מבין שהגודל שלו הנו חסרון רק בקרב פנים מול פנים.

לעומת זאת בקרב ברזולוציה אחרת – מרחוק – הגודל שלו יאפשר לו גמישות ויהפוך ליתרון.

ולכן הוא בוחר כלי נשק לא שגרתי – רוגטקה במקום חרב.

כך דוד מוודא שגוליית לא יוכל לעשות שימוש ביתרונות המשמעותיים ביותר שלו – הגודל והכוח.

בנוסף, דוד יודע שגוליית חולה במחלה שפוגעת לו בראייה. ולכן הוא מתכנן את שעת ומיקום הקרב כך שהשמש תסנוור את גוליית ותגרום לו להיות כמעט עיוור.

וכך, במקום לקבל קרב בין ילד ללוחם אדיר, קרב שסופו המר ידוע מראש – אנחנו מקבלים משהו אחר לגמרי.

אנחנו מקבלים קרב מטווח רחוק בין נער זריז וגמיש, בעל ראייה חדה ויכולת קליעה מדויקת וקטלנית, לבין לוחם ענק מגושם וכמעט עיוור.

האם הניצחון של דוד עדיין מפתיע אותך?

עכשיו לא, כמובן. כי אתה מבין שבתכנון נכון – גם החסרונות הגדולים ביותר הופכים להיות יתרונות.

המכשפות מתו. ברוך הבא לזירת המסחר שלי

בזירת המסחר שלי התלמידים קולטים, סוף כל סוף, שהם דוד מול גוליית.

גוליית זאת הבורסה הגדולה ובה מאות אלפי מניות, מיליארדי נתונים ועתיד אחד גדול ולוט בערפל.

גוליית הם גם – בעלי השליטה על החברות שמנצלים את הנחיתות המובנית של המשקיעים הפרטיים,

יוצרים שוב ושוב מגמות בשוק ההון וגורפים רווחי עתק על גבם של שאר המשקיעים, מה שנקרא "הציבור".

גם ה'מקצוענים' מבתי ההשקעות וגם האנליסטים, הם בסך הכל מרימי משקולות.

כל הפעולות שהם מבצעים כדי לנסות לנבא את העתיד הן רק הנסיון המגוחך שלהם לייחס לעצמם יכולת לא להם – היכולת לחזות עתידות בשוק ההון. ונכשלים, שוב ושוב.

בזירת המסחר שלי אנחנו מפסיקים להיכשל.

אני והתלמידים שלי יוצאים מנקודת הנחה אחרת לגמרי – שאנחנו לא יודעים מה יהיה וגם אין לנו שום דרך לדעת.

ולכן אנחנו מכניסים למערכת פקודות אוטומטיות שתפקידן לבטח אותנו מפני כל תוצאה שלא תהיה.

למרבה המזל, יש רק שישה תרחישים אפשריים שיכולים לקרות ולכן קל לנו להתכונן אליהם, כדי שישרתו אותנו.

בזירת המסחר שלי אנחנו מבינים שקשה יהיה לנו לעמוד בהפסדים כבדים ורצופים של שנים כדי להגיע (אולי) אל הפרס המובטח.

אנחנו מבינים שייתכן שנצליח להחזיק מעמד – אבל רוב הסיכויים שנרגיש לחץ בלתי נשלט להוציא את הראש מהמים הטובעניים

ולהפסיד נתח הגון מהחסכונות שלנו, ולכן אנחנו לא לוקחים סיכון ולא מניחים לעצמנו לאבד שליטה על ההון שלנו למשך שנים. שיטת המסחר שלנו היא שבועית.

בזירת המסחר שלנו אנחנו מבינים, שהיחידים שפועלים בבורסה מתור ידיעה אמיתית ולא הימור וניחוש הם בעלי ההון ובעלי החברות בכבודם ובעצמם.

ולכן אנחנו אוספים בצורה שיטתית (באמצעות תוכנה) מידע על פעולות הקנייה והמכירה הכבדות והסמויות שלהם (אלה שהם מנסים בכל כוחם להסתיר מהמון המשקיעים הפרטיים) ופועלים בהתאם.

וקריטי להצלחתנו לא פחות:

בזירת המסחר שלנו יש איתותים ברורים, סימנים מובהקים שמאירים את דרכנו ומנחים אותנו מה לעשות.

אין שום צורך להזדקק לתחושות בטן מוצדקות יותר או פחות או לאינטואיציה שמתבטאת במושג "נראה לי".

"נראה לי שהגיע הזמן לצאת מהשוק ולחכות לראות מה יהיה"…

"על פי התראות של מספר מומחים נראה כי השוק בבועה ועומד ליפול"…

המשפטים האלה נשמעים לך מוכרים קצת?

בזירת המסחר שלי שום דבר אינו "נראה לי". כל צעד של מכירה או קנייה מגובה בידע, וסימנים בדוקים ומובהקים ששוק ההון בעצמו מעניק לנו על המתרחש בו.

למה אני מתכוון ב"סימנים בדוקים ומובהקים ששוק ההון בעצמו מעניק לנו"?

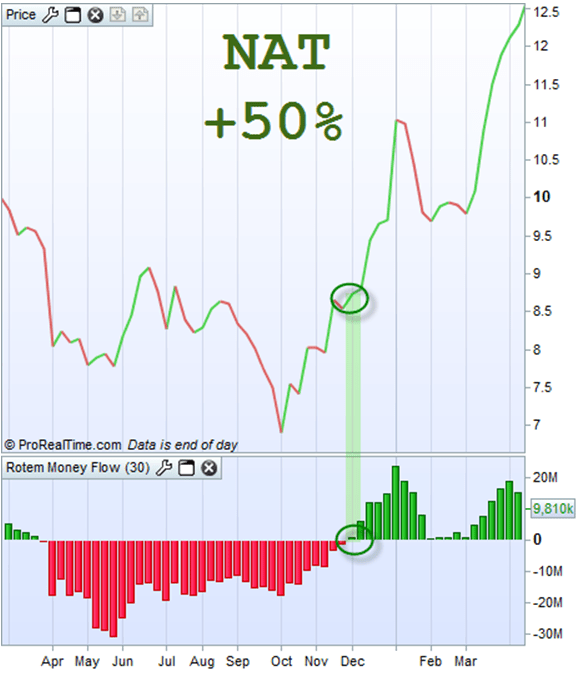

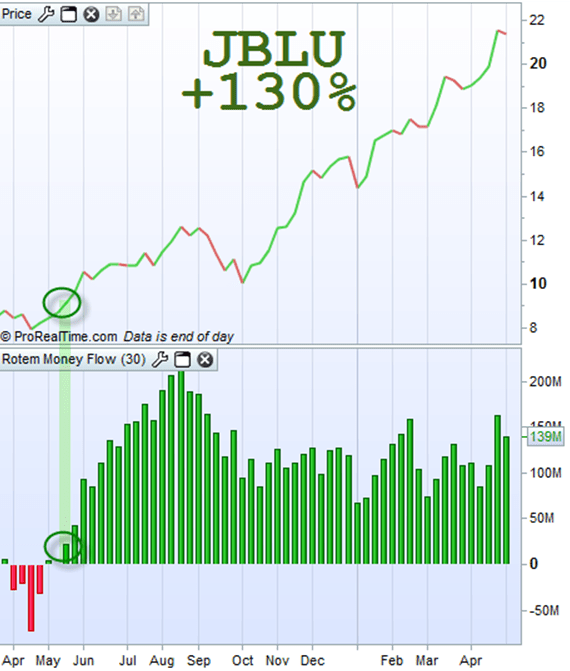

מה לדעתך היה הסימן שהמניה הזו עומדת לעלות בעשרות אחוזים?

כפי שאתה רואה, מתחת לגרף מחיר המניה, הצבע האדום מתחלף לצבע ירוק בתחילת דצמבר.

מהו הסימן הזה? עוד דקה אני חוזר אליו. כי זה לא רק סימן – זה הסיבה שבגללה המניה זינקה.

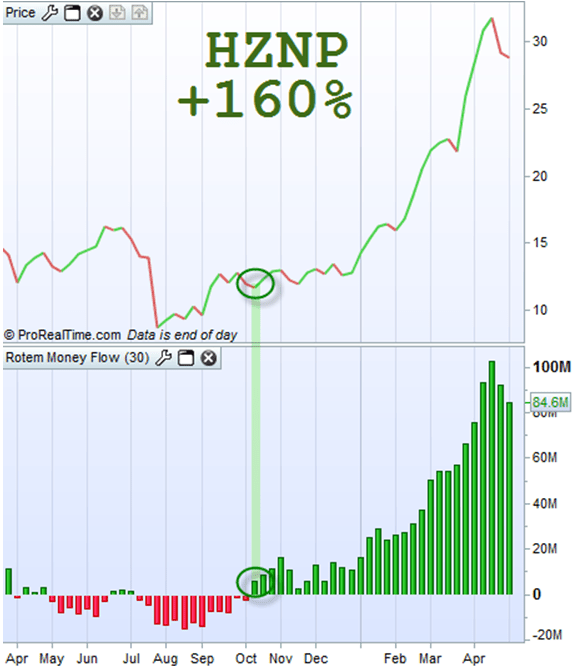

בוא נציץ בעוד מניה. מה גרם לה להכפיל את עצמה ויותר? מה הסיבה? ומה היה הסימן לסיבה הזו?

גם כאן, הצבע האדום התחלף בצבע ירוק.

בחודש מאי התחיל משהו ירוק.

שתי המניות האלה, NAT ו – JBLU נסחרות בשוק ההון האמריקאי (המכונה וול סטריט), אבל אין קשר ביניהן. רואים שהן לא מתואמות ומתחילות לזנק בזמנים שונים לגמרי.

למעשה בכל חודש יש מניות שמתחילות מחזור עליה חדש לחלוטין, ויש מניות אחרות, שמתחילות מחזור ירידה חדש לחלוטין.

מי גורם למחזורי העליה והירידה האלה, השונים כל כך זה מזה למרות שכל המניות האלה נסחרות באותו שוק הון?

הגורם היחידי למחזורי עליה וירידה משמעותיים (לא שינויים קטנטנים של יום-יום) הוא בעלי החברות.

כבר הזכרתי קודם שבעלי החברות כאילו משחקים פוקר בקלפים פתוחים. הם יודעים מה באמת קורה בחברות שלהם. ואם הם יודעים שמשהו טוב קורה, יש להם סיבה לאסוף מניות בחברה שלהם.

בשקט בשקט, שאף אחד לא ירגיש, הם הרי לא רוצים "לירות לעצמם ברגל" ולקנות ביוקר. כל הרעיון זה שהם קונים בזול את מה שהציבור יקנה אחר כך ביוקר.

וגם במניה הזו התחיל משהו ירוק, בחודש אוקטובר. כל מניה והחודש הירוק שלה.

החודש הירוק הוא החודש שבו האיסוף השקט של בעלי החברה עלה על הראדאר שלנו.

כאשר בעלי החברות עסוקים באיסוף המניה שלהם כאשר הם יודעים חדשות טובות מהותיות, הם מתחילים מחזור עליות במניה.

אבל כמו שהם אלה שמתחילים את מחזור העליות, הם אלה שגם מסיימים אותו.

הם מביאים את מחזור העליות לסיומו, כאשר הם יודעים חדשות רעות מהותיות, שמביאות אותם לפזר את המניה שלהם בשוק,

ישר לתוך הפה הפעור של הציבור שנמצא באופוריה של קניות. כי הציבור עדיין לא מעודכן במה שבעלי החברה כבר יודעים.

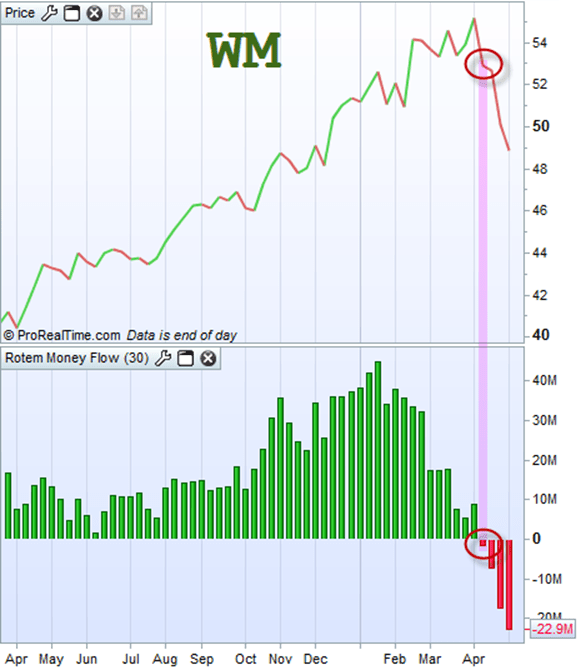

מה לדעתך גרם למניה הזו לצנוח, אחרי עליות כל כך יפות וממושכות? אין לי מושג, וגם זה לא משנה לי.

הדבר היחידי שמשנה לי הוא שבעלי החברה הזו, והמקורבים אליהם, מפזרים באגרסיביות את המניה שלהם במחירים יקרים.

איך את זה אני כן יודע? מבט אחד – הצבע הירוק התחלף בצבע אדום.

כדאי להפנים, ש"תפקידו" של הציבור – בעיני בעלי החברות – הוא לעזור להם להתעשר.

הציבור מוכר בפניקה במפולות, וכך מספק לבעלי החברות את המניות שלהם בזול.

וכעבור שנים הציבור קונה באופוריה בעליות, מנפח את שווי החברות למחירים לא הגיוניים, וכך מספק לבעלי החברות אפשרות נוחה לממש רווחים חלומיים שנצברו במחזור עליות אחד.

וכך שוב ושוב.

לאורך כל ההסטוריה של שוקי ההון, זה התפקיד של הציבור – להעשיר את בעלי החברות.

היחידים מקרב הציבור שעושים בעצמם כסף בשוק ההון הם אלה שלמדו את המשחק היחידי האפשרי מבחינתם: לתפוס טרמפ על בעלי החברות.

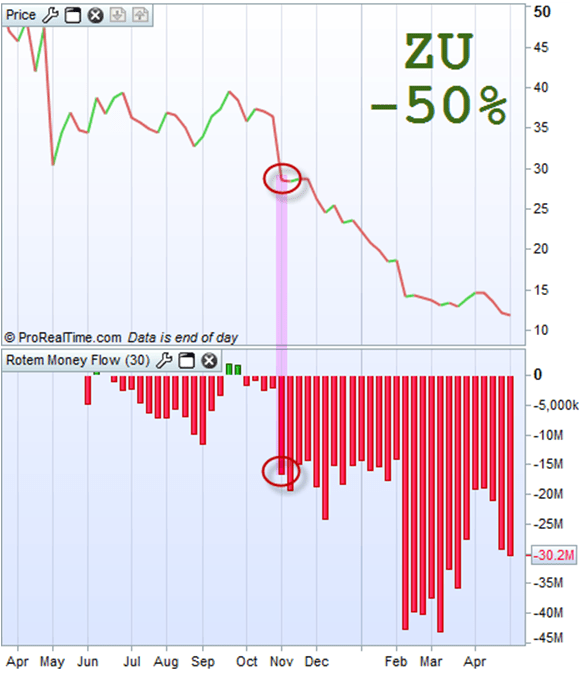

ומה לדעתך גרם למניה הזו למחוק עשרות אחוזים משוויה, בזמן שרוב המניות בשוק עלו?

רק סיבה אחת – "בעלי הבית" של החברה הזו מכרו, והציבור נשאר פתאום עזוב לנפשו, בלי "רשת ביטחון".

ואותו דבר במניה הזו –

כפי שאתה מבין, כסף גדול ושיטתי עושים במניות שנמצאות בתחילתו של מחזור עליות, או בתחילתו של מחזור ירידות.

בשני המקרים ה"דוידים" הם אלה שעושים את הכסף, כי הם משקיעים עם כוון הפעולה של בעלי החברות ונגד כוון הפעולה של הציבור.

אוקיי אז מה זה האדום/ירוק הזה ואיך הוא נוצר?

האדום/ירוק הוא מד זרימת הכסף. זהו מדד שיצרתי כדי שאוכל לזהות במבט אחד מהיר תנועה של כסף כבד פנימה או החוצה בכל מניה שנסחרת בוול סטריט.

המדד מתבסס על ידע שקיבלתי באמצע שנות ה-90 ממורי, המשקיע והטריידר המפורסם לארי וויליאמס.

לארי פרסם את הגרסה המוקדמת הקלאסית של מדד האיסוף /פיזור בשנת 1970!

כך שהידע הזה הוכיח את עצמו ועמד במבחני השוק של עשרות השנים האחרונות.

מה שעושה מדד זה בפועל הוא:

לחשב את זרימת הכסף ללא "הכסף החם" של הציבור בשעת המסחר הראשונה של היום.

שמעת נכון. כי "הכסף החם" בפתיחת היום, ובמיוחד בפתיחת השבוע, הוא "הכסף הטיפש" ביותר שקיים.

וזה מה שאני רוצה שתפנים ותיישם, וזה הולך לשנות את כל התוצאות שלך בשוק ההון:

מה שאתה יכול ליישם כבר היום כדי לקבל תוצאות שונות לגמרי מהעדר, זה להימנע מקניית מניות בשעה הראשונה של היום, ובמיוחד בשעה הראשונה של השבוע!

ובעיקר – ניטרול אפקט השעה הראשונה הפך את מד זרימת הכסף למידע פנים סודי וחוקי לחלוטין!

מידע פנים אמיתי זה מאפשר לנו לדעת בבטחון מתי לקנות מניה ומתי למכור מניה.

90% מההפסדים של משקיעים פרטיים באים מסיבה אחת… הפחד להפסיד!

זה פרדוקס – הפחד להפסיד הוא זה שמביא להפסדים עצמם.

אבל… ממה נולד הפחד עצמו?

הפחד נולד מחוסר הידיעה, מחוסר הודאות, מהתחושה הפנימית החזקה שאתה משקיע בעצם בעיניים עצומות.

ואתה יודע את זה.

אנחנו דוד, שמנצח את גוליית שוב ושוב כבר שנים. וזה מתאפשר לנו בגלל שאנחנו מודעים לעצמנו, אנחנו שיטתיים, מתמידים ויש לנו אסטרטגיה ברורה להתמודד עם כל תרחיש בשוק ההון.

זה מאפשר לנו להרוויח גם כשהשוק עולה וגם כשהוא יורד, כי אנחנו לא יכולים להרשות לעצמנו להפסיד.

הצעד הראשון שלך כדי להיות "דוד" הוא להפסיק לרוץ אחרי הזנב בחיפוש שיטות לעקוף את הגוליית ולהתחכם לו, ופשוט לנצח אותו תוך שימוש בכוח שלו–עצמו.

לא לעקוף, אלא להתחבר לעוצמה שלו.

זו דרך שאין בה מאבק, אלא במקומו יש בה זרימה.

בהצלחה!

איתן רותם

אהבת את המדריך? למה שלא תשלח אותו גם לחבר?

אם הגעת עד כאן – אז אתה רציני. שאפו. מגיע לך להתקדם לצעד הבא שלך – להפוך למשקיע רווחי עקבי. בהצלחה!

~ ~ ~ ~ ~ ~ ~ ~ ~ ~ ~ ~ ~ ~ ~ ~ ~ ~ ~ ~ ~ ~ ~ ~ ~ ~ ~ ~

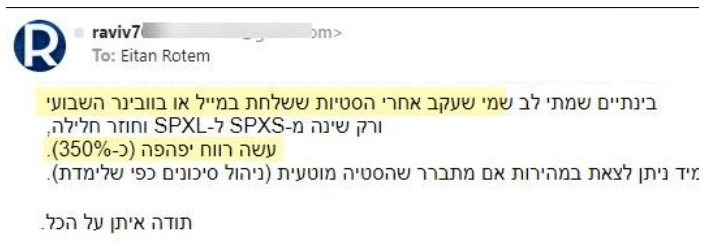

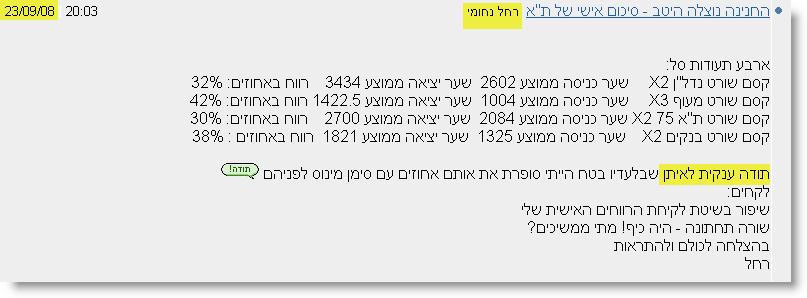

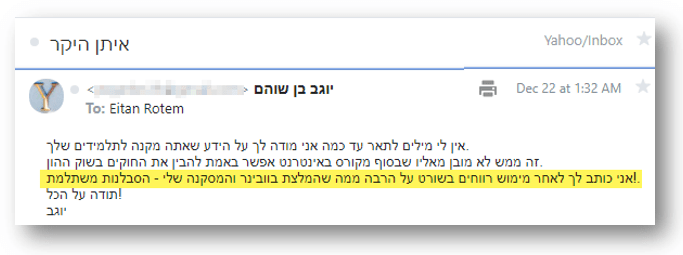

מה התלמידים שלי מספרים

עוד סיפורים של תלמידים – לחץ כאן >>

אם הגעת עד כאן – אז אתה רציני. שאפו. מגיע לך להתקדם לצעד הבא שלך – להפוך למשקיע רווחי עקבי. בהצלחה!